Det här är boken som bidrog till att jag rest till London, New York och Omaha i år. Boken har utan att överdriva förändrat mitt liv!

Många bygger sin egna vattenpump, när koppen fylls över tar man en liten slurk därefter fortsätter man pumpa. Vid slutet av ens liv inser man att man fortsatt är törstig. Slöseri!

Det här kan liknas till pengar där tendensen är att fokusera på att spara pengar i större utsträckning än att uppleva saker.

Att dö med vatten i koppen och vara törstig är samma sak som att dö med pengar på banken med upplevelser som man ännu inte genomfört.

Tesen i boken Die With Zero är:

This book is not about making your money grow, it’s about making your life grow

Även om det allmänt pratas lite om att spara pengar vågar jag påstå att det pratas ännu mindre om hur du spenderar pengar för att maximera värdet.

Den här boken handlar om just det.

Boken är för personer vars rädsla för att få slut på pengar är irrationell för du har möjligheten att få pengarna att räcka med planering.

Boken är för dig som har nog med pengar och hälsa för att ta medvetna beslut över hur du allokerar din tid, skriver författaren Bill Perkins.

Lyssna på Spotify och Youtube:

Nedan är en sammanfattning med lärdomar från varje kapitel i boken:

1. Optimize Your Life

Rule nr.1 Maximize your positive life experiences.

Oavsett hur mycket pengar vi har ställs alla inför samma dilemma:

Vad är det bästa sättet att allokera vår livsenergi innan vi dör?

Allt vi gör konsumerar livsenergi. En timmes jobb för 100 kr per timme är livsenergi i utbyte mot pengar. Välj hur du spenderar din livsenergi med omsorg.

You should choose your experiences deliberately and purposefully rather than living life on autopilot, as too many of us do.

Bli medveten om vad du gillar att spendera pengar på

Hur många utforskar aktivt vad som ger en glädje?

Det är väldigt lätt att leva livet på autopilot och åka på All Inclusive till Mallorca som alla andra (förenklat). Gör dig själv tjänsten att aktivt utforska vad du gillar och våga spendera pengar på det. Strunta i vad andra tänker och tycker.

Timing spelar stor roll!

Hur mycket kommer du ihåg av en jorden runt resa som bebis? Väldigt lite om ingenting högst troligt.

Hur roligt är det att klättra upp för berg som 90 år? Förutsatt att du inte är i otroligt bra skick för din ålder kommer det vara omöjligt/ väldigt obekvämt.

När du väljer att göra upplevelser spelar väldigt stor roll för vilken glädje det ger dig (mer om det här senare).

Ditt liv är summan av dina upplevelser

Majoriteten av psykologiska studier visar att pengar spenderade på upplevelser tenderar att ge mer lycka än pengar spenderade på saker.

Materiella saker är spännande i början men gå snabbt ner i uppfattat värde.

Upplevelser däremot tenderar att öka i värde och ge vad författaren kallar Memory Dividend (utdelning på minnen).

Rekommendationer

Börja aktivt tänka ut vilka upplevelser du vill ha ut av livet och hur många gånger. Upplevelserna kan vara små, stora, gratis, dyra, välgörenhet eller hedonistiska (njutning).

2. Invest in experiences

Rule no.2 Start investing in experiences early.

Bills rumskamrat Jason tog 3 månaders ledigt från sitt jobb och lånade 10 tusen dollar från en lånehaj (som bryter dina ben ifall du inte betalar tillbaka lånet typ) för att backpacka i Europa (amerikaner). Minnen han skaffade sig var fantastiska.

Bill insåg när han för första gången som 30 år åkte till Europa att han väntat för länge. Hans åtagande hade ökat samt att han inte ville bo på hostel med 24-åringar och bära runt på en tung väska i Europa.

Bills möjlighet att backpacka i Europa som Jason gjort hade försvunnit, den fasen i hans liv var förbi.

Du pensionerar dig på dina minnen

Bill gav sin rörelsehindrade pappa en ipad full med minnen från hans liv, han skrattade, grät och mindes. I den stunden insåg Bill att du pensionerar dig med dina minnen.

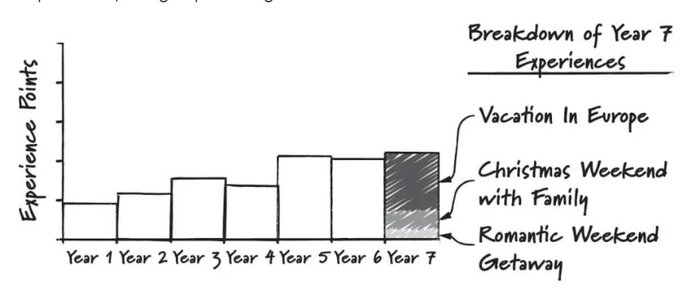

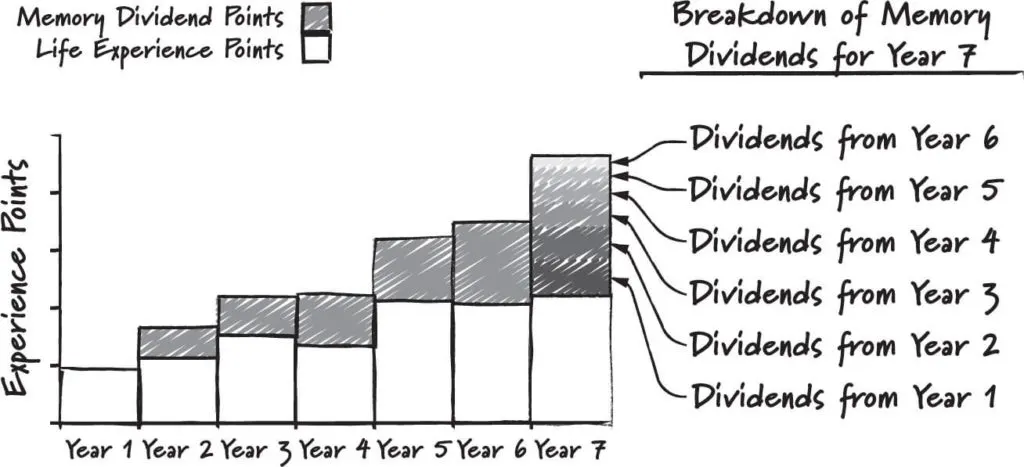

För att visualisera det här förklarar författaren att varje upplevelse kan poängsättas med livspoäng utifrån hur mycket du gillade varje upplevelse.

Nedanför har upplevelserna för år sju betygsatts och lagts samman i en graf med poäng för upplevelser från år ett:

Ovanpå det lägger vi minnen från alla upplevelser från år ett till sex för upplevelser ger glädje i form av minnen.

Det grafen visar är att minnen från år ett till sex överstiger livspoängen år sjus upplevelser:

Jag är 21 år gammal och tänker tillbaka på minnen från mitt liv regelbundet. Värdet av minnen överstiger ofta det upplevda värdet i stunden det sker.

Likt Bills pappa kan jag minnas upplevelser och le + skratta.

Utnyttja din möjlighet att göra vad du vill

Under uppväxten är det många måsten. Dansar du inte på idrotten får du F. Är du inte hemma i tid får du utegångsförbud. Du kommer säkert på egna exempel.

Som vuxen kan du dock välja helt själv. Majoriteten väljer yrke, relationer, hobbies och semesterställen.

Fast en stor del av livet lever vi på autopilot som om någon har förprogrammerat det åt oss.

Våga göra det du vill, våga spendera dina pengar på det du vill.

Rekommendationer

-

Kom ihåg att tidigt är nu. Vilka erfarenheter skulle vara passande att investera i idag, den här månaden och året? Ifall du tvekar på att ha upplevelserna nu, tänk på risken av att inte ha dem nu.

- Tänk på vilka personer du skulle vilja ha dessa minnen med och föreställ dig vilka memory dividend det kan ge.

- Tänk på vilka sett du ha öka dina Memory Dividends (utdelning på minnen). Bör du ta fler bilder/foto? Skapa reunions med personer du upplevt saker med? Skapa fotoalbum eller videor?

3. Why Die With Zero?

Rule no.3: Aim to Die With Zero

Alla pengar du dör med är tid du lagt på att förvärva pengar som aldrig används, tid du jobbat gratis eller oanvänd livsenergi.

Fast jag älskar mitt jobb!

Toppen! Du kan dock gå ner i arbetstid eller ta fler första klass flygningar, ha större fester, se dina favoritartiser oftare.

Because even if you enjoyed every minute of the work that brought you that money, failing to spend that money is still a waste.

Det är inte det att du inte ska spara till framtiden:

What I’m saying is that people who save tend to save too much for too late in their lives. They are depriving themselves now just to care for a much, much older self- a future self that may never live long enough to enjoy that money.

Jag är själv ett bra exempel på en person som sparar pengar och tenderar att spara för mycket pengar. Det insåg jag efter att ha läst boken. Ifall du är en sparare känner du förmodligen igen dig.

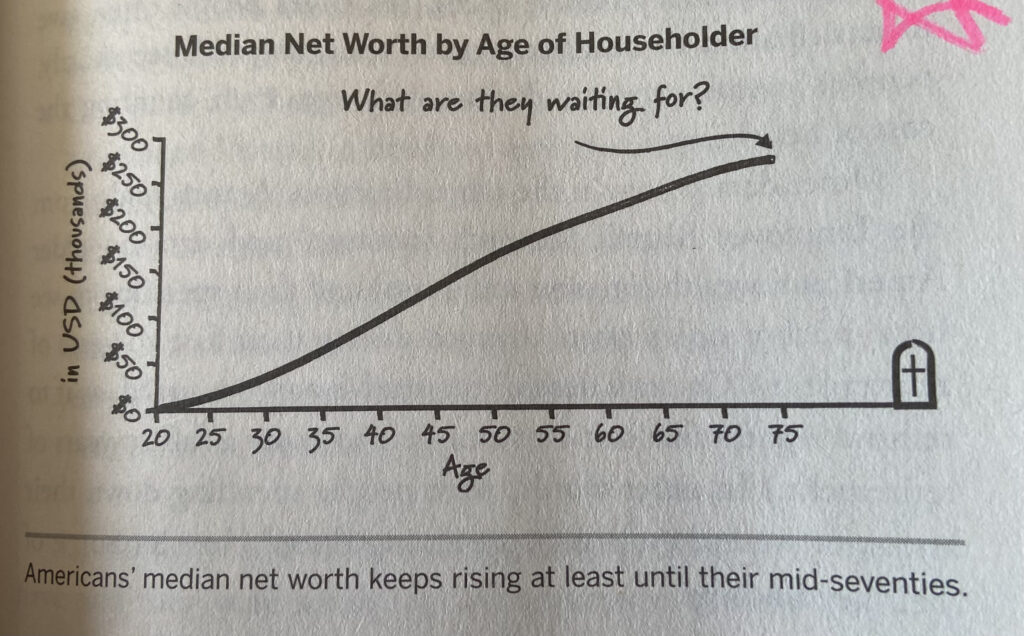

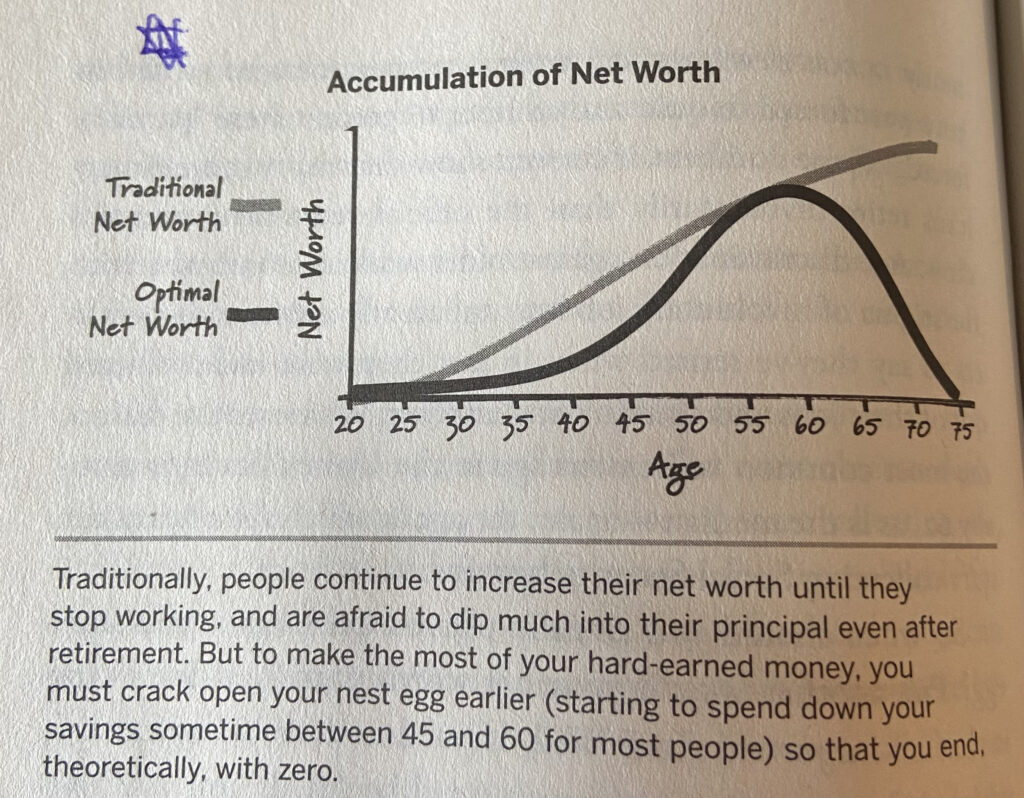

Amerikanska hushåll tenderar att öka sin förmögenhet ända till mitten av 75 år. När ska pengarna spenderas?

American head of household between the ages of 65 and 74 have a median net worth of 224,100 dollars, up from the 187 000 dollars saved up by householders between 55 and 64”

Det är inte rationellt att öka sin förmögenhet upp till 75 år, förmögenheten bör minska. Spendera pengarna!

Det här är amerikanska siffror där sjukvården bekostas helt av privatpersoner. Jag har dålig insyn i hur försäkringar täcker sjukvård i USA. Rädslan och oron kring ökade sjukvårdsutgifter är förmodligen större i USA än Sverige vilket delvis kan förklara fortsatt ökat rikedom.

Samtidigt motsäger statistik det här. Consumer expenditure Survey av Bureau of Labor Statistics 2017:

average annual spending for households headed by 55-to-64-year-olds was $65,000; average spending fell to $55,000 for those between 65 and 74; and spending fell again to $42,000 for those 75 and older.

Trots vad vi kan anta är ökade sjukvårdskostnader med stigande ålder faller alltså utgifterna markant.

Senselessness of indefinitely delayed gratification kallar författaren fenomenet för. Delayed gratification (uppskjuten belöning) är förmågan att kunna spara pengar idag för att ha mer imorgon i sin enklaste form.

Att kunna skjuta upp belöningar är essensiellt för ett framgångsrikt liv. Dopamin från mobilen kan ge dig belöning direkt fast du väljer istället att läsa en bok för att lära dig något samt belöning längre fram.

Det blir dock sinneslöst att skjuta upp spendering av pengar när statistik tydligt visar att utgifter sjunker efter 55 år. Spendera mer och tidigare.

“If you don’t want to squander your life energy, you should aim to spend all you money before you die. […] So to me it makes perfect sense to want to die with zero. Not to reach zero before you die, which would leave you high and dry, but to have as little as possible left unused for all the time and energy you spent working to earn that money.

Rekommendationer

- Ifall du fortsatt är orolig över idén att dö med noll försök reflektera över var den psykologiska spärren finns och lös upp den.

- Ifall du älskar att gå till jobbet, identifiera vilka aktiviteter du kan spendera pengar på som passar in i ditt arbetsschema.

4. How to Spend Your Money (Without Actually Hitting Zero Before You Die)

Rule no.4: Use all available tools to help you die with zero.

Att dö med noll är omöjligt i praktiken, såklart kommer du alltid ha lite kvar!

Författaren menar dock att du ska använda alla verktyg för att komma så nära noll som möjligt. Exempelvis en förväntad livslängdskalkylator för att kunna räkna på hur mycket pengar du behöver spara.

Försäkringsbolagen räknar på din livslängd, varför ska inte du göra det?

Döden är ett ämne vi undviker att prata om, inget vi planerar för. Det är ett ovisst datum i framtiden.

The human brain is wired to be irrational about death

Vän till författaren, Cooper Richey om döden

Att förlänga ett liv på nedgång

Det här gäller främst amerikaner som står för sjukvårdskostnader själva. Att förlänga ett liv på nedgång med ett fåtal veckor kostar stora summor pengar som jobbats ihop under ens friska del av livet.

Ifall det inte är orationellt, vad är det då:

That’s money that they spent years or decades working hard for. They gave up years of their life while healthy and vibrant to buy a few extra weeks of life when they are sick and immobile. If that’s not irrational I don’t know what is!

Rekommendationer

- Ladda ner Final Countdown som ner ditt liv utifrån förväntad livslängd.

Jag har ännu inte laddat appen men jag förstår idén eftersom det ger en välbehövlig push att ta vara på livet.

5. What About the Kids?

Rule no.5: Give money to your children or to charity when it has the most impact.

Att dö med noll handlar inte om att säga: lycka till barn, klara er själva!

Författaren har själv två döttrar och planerar att lämna arv men på ett helt annat sätt än tradionellt.

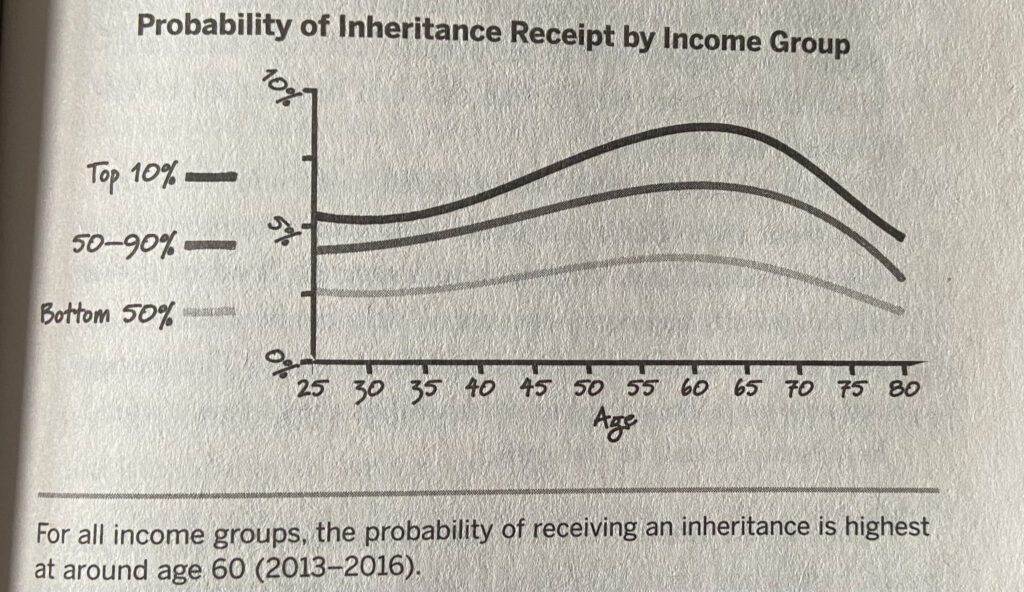

Federal Reserve Group visade att oavsett inkomstgrupp peakade åldern på arvtagare runt 60 år (medellivslängd på ca 80 och tenderar att vara ca 20 års skillnad mellan föräldrar och barn).

Problemet med att vänta att ge arv tills du dör (3R)

Att ge arv när du dör kallar författaren för de tre R:en.

I call it the three Rs-giving random amounts of money at a random time to random people (because who knows which of your heirs will still be alive by the time you die?) How can randomness be caring?

Att ge en slumpmässig summa, vid ett slumpmässigt tillfälle, till slumpmässiga människor.

Att lämna sitt arv till slumpen är inte ansvarsfullt.

Författarens kollega som hjälpt till med research för boken läste en artikel om en ensamstående kvinna med finansiella problem trots att hennes mamma hade finansiella resurser.

Kollegan sökte upp kvinnan och fick reda på att Virginia Colin levde på gränsen till fattigdom efter sin skilsmässa i flera år. Hon uppfostrade fyra barn med väldigt lite ekonomisk hjälp av exmannen.

Så småningom gifte hon om sig och kunde skaffa ett hyfsat deltidsjobb vilket ledde till finansiell stabilitet.

När hon var 49 år dog hennes mamma 76 år gammal och lämnade ett stort arv efter sig. Virginas del av arvet var $130 000 (1,4 miljoner kr).

Virginia sa följande om arvet:

The $130,000 windfall was definitely welcome - no questions about that. "But it just would have been a lot more valuable a lot earlier", says Virginia, who is now 68. "I wasn't at the edge of poverty anymore - we weren't rich, but by this time we were living a comfortable lower-middle-class life.

Här var en person som under flera år knappt kunde ställa mat på bordet för hennes barn och sig själv. Samtidigt som hennes föräldrar hade gott om pengar fast som så många i vår kultur väntar med arv tills döden hälsar på.

Virginas föräldrar finns inte längre kvar för att fråga om konceptet att dö med noll. Fast ifall dem är som majoriteten av människor skulle dem säkert säga:

But what about the kids? tror författaren.

Majoriteten har goda intentioner för sina barn, arv är bara inget som brukar diskuteras. Det ansvarsfulla med arv är att aktivt ta beslutet att ge tidigare.

Motståndarna är Autopilot och rädsla; autopilot att göra precis som alla andra, att inte aktivt tänka samt rädslan att få slut på pengar pga sjukvårdsutgifter (vilket inte gäller i Sverige som USA).

Timing är allting för arv

Författaren tror att generellt sett fås maximal nytt av pengar runt 26-35 baserat på vad han vet om psykologi + mental utveckling.

Han gjorde en informell omröstning på Twitter om när man helst skulle vilja ärva pengar med 3500 respondenter:

6% ville ärva efter 46 år

29% ville helst ärva mellan 36 till 46 år

Mer än hälften ville helst ärva mellan 26 till 35 år

Anledningarna för att ärva tidigt var tidsvärdet av pengar + ränta-på-ränta, desto tidigare man fick pengarna desto bättre. Motargumenten för att ärva tidigt var att arvtagaren kan var omogen och spendera friskt.

Författaren menar dock att du får alltid ut mer av pengar oavsett vad det spenderas på innan hälsan börjar avklinga (26-35).

Skillnaden mellan vilken ålder majoriteten vill få arv VS verkligheten (FEDs siffror där peak var 60 år) är stor.

Friheten att spendera dina pengar som du vill:

In short, by giving the money to my kids and other people at a time when it can have the greatest impact on their lives, I’m making it their money, not mine. That’s a clear distinction, and I find it liberating: It frees me to spend to the hilt on myself. If I want to spend like mad, I can do it without worrying about the effect on my kids. They have their money to spend as they wish, and I have mine.

Pengar är inte ditt viktigaste arv

Kärleksfulla och närvarande föräldrar förbättrar barns vuxna relationer (studie på mer än 7000 medelålders vuxna). Lärdomar för livet, kärlek och fina minnen är viktigare än alla pengar i världen.

Of all experiences you are trying to bequeath (testamentera) to your child, one of those experiences is time with you.

Du kan inte vara generös när du är död

Riktig generositet är att avsäga säger pengar (konsumtion/trygghet) i förmån för någon annan. Ifall du är död avsäger du dig ingenting.

If you give generously when you’re alive, then I can consider you selfless. If you’re dead, you just don’t have that choice. So by definition, you cannot be generous when you’re dead.

Att ge till andra är bevisat uppfyllande, fast är du död kan du aldrig uppleva när din generositet förbättrar världen.

Samma sak gäller här som med arv till barn, desto tidigare desto mer nytta kan pengarna göra. Vänta inte med att skänka pengar.

Rekommendationer

- Tänk på när du vill ge pengar till dina barn och hur mycket. Samma sak gäller välgörenhet. Diskutera med din partner/barnens mamma eller pappa.

- Konsultera fastighetsplanerare eller advokat för experthjälp

6. Balance Your Life

Rule no.6: Don’t live your life on autopilot

Bill blev utskälld av sin chef för att han sparade för mycket pengar som ung. Under din arbetskarriär kommer din lön utvecklas drastiskt! Som ung måste du spendera dina pengar innan fasen för fester, backpacking mm försvinner.

Det här slog dock över genom att Bill spenderade mer pengar på allting. Han åt på dyrare restauranger som inte skiljde sig mot dem han ätit på tidigare märkvärdigt. Köpte en stor ljudanläggning som fick öronen att blöda.

Han hade inte skapat speciellt många minnen som gav Memory Dividend (utdelning på minnen).

Bills lärdom:

… the key takeaway, I now realize, is to strike the right balance between spending on the present (and only on what you value) and saving smartly for the future.

Livet handlar om balans i allting. Ekonomisk teori talar för att jämna ut konsumtion genom att låna under tidigare delar av livet för att konsumera. Författaren menar att det kan vara rimligt eftersom vissa upplevelser kan du endast göra som ung.

Själv har jag inte lånat till konsumtion ännu men rent rationellt har det en poäng för du betalar tillbaka lånet med din framtida höjda inkomst.

Tar du hand om din hälsa blir allt roligare

“Golden years” brukar åren efter man gått i pension kallas med start runt 65 år. Fast i verkligheten är gyllene åren mycket tidigare när hälsan är i bättre skick.

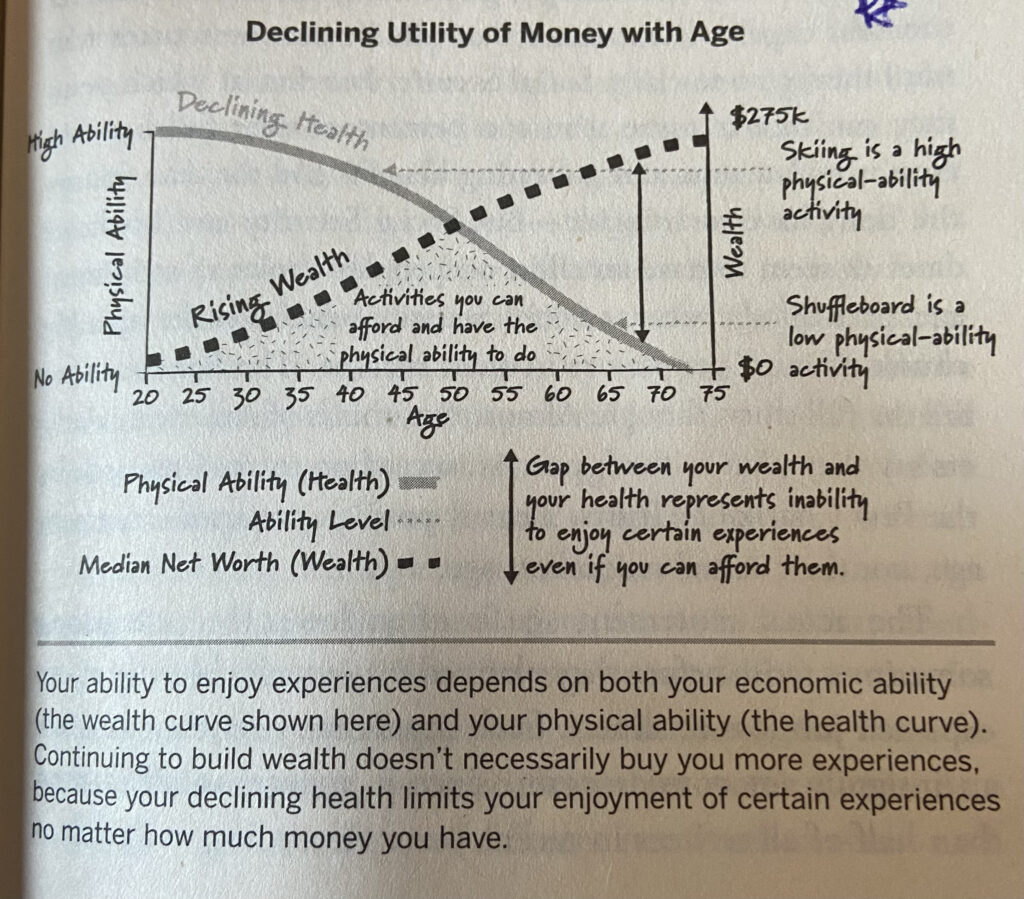

Din hälsa är en stor faktor för hur stort värde du får ut av upplevelser. Därför kan det vara motivera att börja spendera pengar aggressivare vid 45-60 år istället för att vänta till pensionen.

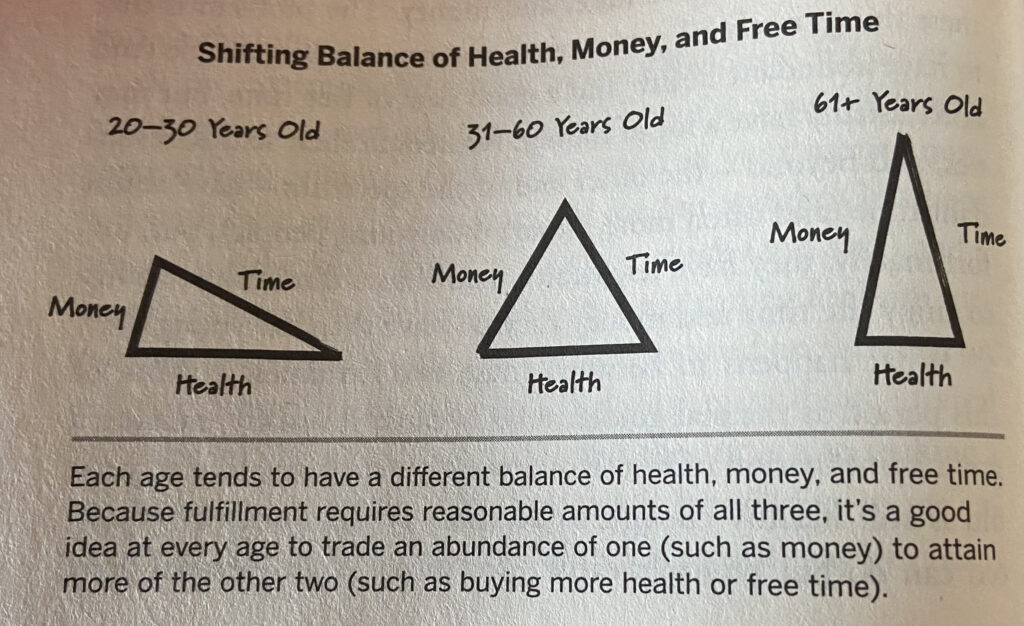

Balansera hälsa, pengar och tid genom livet

Varje ålder tenderar att ha en egen mix av hälsa, pengar och tid. Det är värt att ge upp det man har i överflöde för att kompensera det som finns mindre av.

Hur dessa tre tenderar att skifta genom livet:

Din hälsa är värd mer än pengar

Ingen mängd pengar kan kompensera dålig hälsa, upplevelser blir inte lika roliga.

Däremot kan du fortfarande ha underbara upplevelser ifall du har god hälsa och lite pengar. Exempelvis pickning, klättra, vandra och utöva sport. Din hälsa är värd mer än pengar.

Oavsett ålder bör du lägga mer tid och pengar på din hälsa. Förebygg dålig hälsa som äldre, du kanske kan åka skidor som 70 (extremt).

Saker som att resa sig från en stol, lyfta påsar mm blir enklare att njuta av med förebyggande. Gå, träna, ät rätt och bygg muskler.

Författaren föreslår trade-off mellan egentid och pengar. Köp tillbaka din tid, tjänar du 200 kr och tvätt kan outsourcas för 100 kr per timme kan det vara värt det.

Din personliga ränta

För att värdesätta upplevelser kan du säga att du har en egen ränta för att välja att inte göra upplevelser nu.

Desto äldre du är desto högre än din personliga ränta för att skjuta på något.

Som ung har du mer tid och kan förmodligen skjuta på en upplevelse men desto äldre du blir minskar fönstret.

Jag kan betala dig X % av din resa för att du ska göra Y åt mig

Tänk i form av 1 nu eller 2 sen

Vill du hellre ha 1 resa nu eller 2 och X antal år. Räkna på det utifrån att du gör en resa nu eller två om X antal år förutsatt att du jobbar Y timmar.

The older you get, the less willing you should be to delay an experience, even if someone pays you a lot of money to do so.

Rekommendationer

- Tänk på din fysiska hälsa: vilka upplevelser kan du ha nu som du inte kommer kunna ha senare?

- Tänk på ett sätt du kan förbättra din fysiska hälsa vilket kommer förbättra alla dina framtida upplevelser

- Lär dig äta bättre, förbättra dina vanor. Författaren rekommenderar boken Eat to live av Joel Fuhrman PHD.

- Gör mer av fysiska aktiviteter som du gillar idag för att öka glädjen från framtida upplevelser.

- Ifall din möjlighet att uppleva saker är mer begränsad av tid än pengar och hälsa, tänk på ett eller två sätt som du kan spendera pengar för att frigöra mer tid (exempel tvätt, gräsmatta, sysslor, gå ner i arbetstid)

7. Start to Time-Bucket Your Life

Rule no.7: Think of your life as distinct seasons.

Bill tittade på Heffaklumpen med sina döttrar när dem var små. Det var favoritfilmen men en dag när han föreslog att titta på filmen fick han till sin förvåning ett nej. De var för stora nu!

Ifall någon hade berättat för Bill att det här datumet kommer intresset för Heffaklumpen försvinna hade han förmodligen tittade på filmen fler gånger.

Såhär är hela livet, saker dör, försvinner utan ett tydligt slut på förhand.

Det finns en sista gång för alltid!

… the day I die and the day I stop being able to enjoy certain experiences are two distinctly different dates. And this is true for everyone.

Du känner inte ånger i ditt liv för att ha missat fester som tonåring vid slutet av ditt liv, du upplever ånger när du inser att din ”festfas” är över. Olika faser av ditt liv dör.

Gör en Time-Bucket

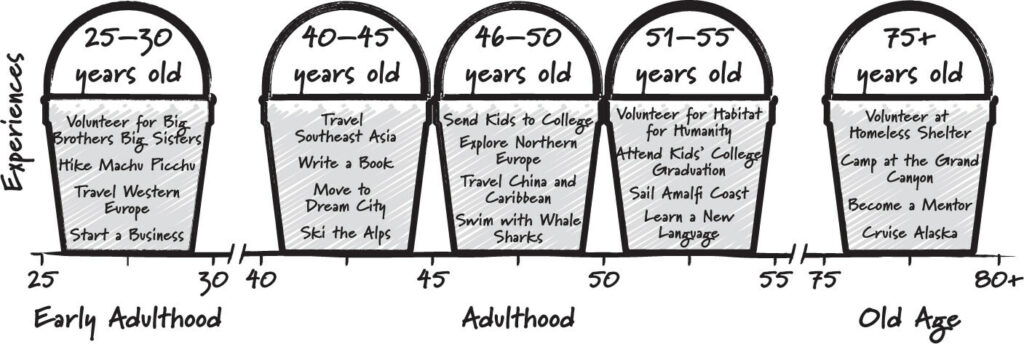

Lösningen är att göra en Time-Bucket, en bucket-list för alla dina drömmar fast du tidsbestämmer när sakerna ska ske. Kom ihåg att tajming är allt!

Dela in ditt liv i 5-10 års spann från nu tills du dör och tänk på allting du vill göra inom varje intervall utifrån hälsa och tid. Pengar kommer i nästa kapitel.

Optimal fördelning av upplevelser:

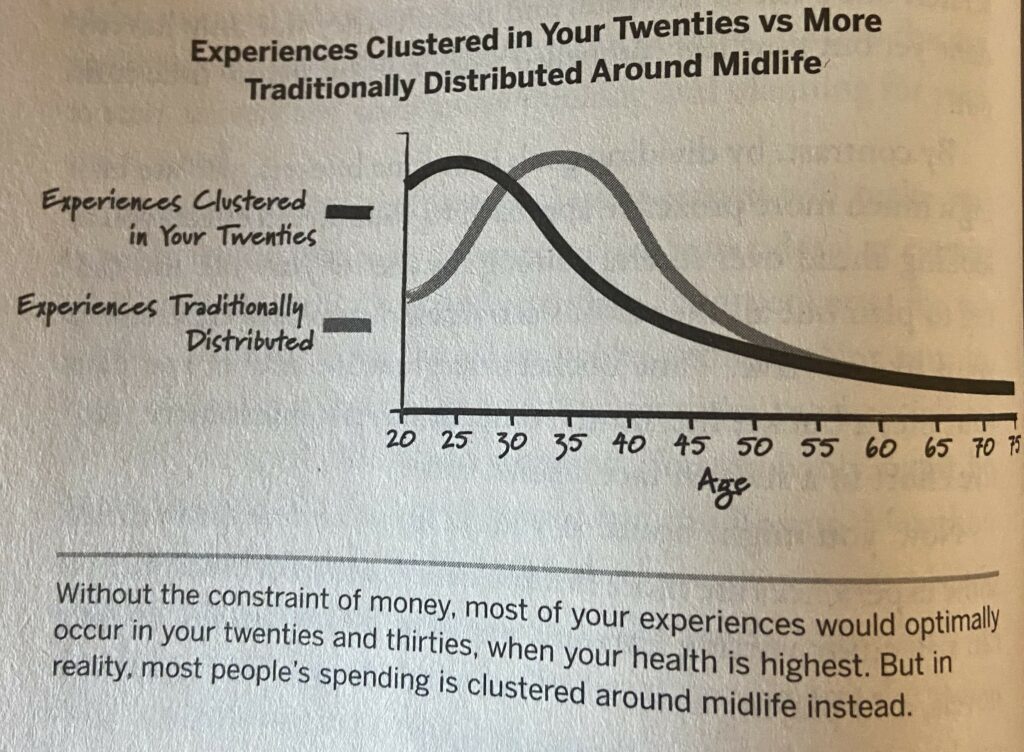

Bill argumenterar för att ifall pengar inte var en begränsning skulle majoriteten av upplevelser vara i 20-30 års åldern pga högst till följd av fysisk hälsa vilket ökar värdet av upplevelser. I verkligheten sker dock flest upplevelser runt medelålder.

Rekommendationer

- Ifall Time-bucket för hela ditt liv känns överväldigande gör tre olika buckets med 10 år för varje. Du kan alltid lägga till mer i dina buckets efterhand: kom ihåg att göra det långt innan ålder och hälsa blir en stor faktor bara.

-

Ifall du ha barn tänk på din Heffaklumpen moment (saker du gillar att göra tillsammans). Vilken upplevelse vill du ha med dem närmsta 1-2 åren, före den fasen är slut i ditt liv och deras?

Jag skulle vända och säga att det här gäller oavsett vem du är. Frågan kan vara: vilken upplevelse vill du ha med dina föräldrar igen?

8. Know Your Peak

Rule no.8: Know when to stop growing your wealth

Bill drömde om att ha en fest med sina bästa vänner och mamma (pappan var rörelsehindrad att resa) innan det var för sent. Drömplatsen var den karibiska ön St.Barts där han haft sin smekmånad. En veckas fest med hans favorit personer på en favoritplats.

Det bästa tillfället var på 45 års födelsedagen, att vänta till 50 innebar en stor risk att hans mammas hälsa försämrat samt att vännerna inte gick att samla. Det var nu eller aldrig!

Festen skulle vara en stor kostnad för Bill som behövde betala flygbiljetter för majoriteten av gästerna samt hyra alla rum i ett lyxhotell (22 stycken) samt några extra i det närliggande hotellet. Därtill aktiviteter, mat och en privatkonserter ville Bill ordna.

Festen skulle kosta en stor del av Bills tillgängliga pengar som inte var uppknutit i investeringar. Det uppstod en psykologisk block att spendera så mycket pengar.

Bill är en miljonär som är god för ca $60 miljoner, oavsett:

We all face some version of this question whenever we consider a major purchase.

Efter att ha övertalat sig själv att det var nu eller aldrig att samla alla dessa människor körde han! Under resan tänkte han:

This might just be what heaven looks like.

Vart han än vände sig såg han kära vänner och sin mamma som hade det underbart. Minnen för livet!

Delayed Gratification är viktigt och bra men endast till en viss punkt! Det är lätt att köra på järnet och aldrig börja njuta.

Bill tog det aktiva beslutet att vara okej med att en del av hans rikedom gick åt för att genomföra en stor dröm. Oavsett summa ställs samtliga in för liknande beslut.

Ha tillräckligt för att leva

Var ansvarsfull, var säker på att du har tillräckligt för att leva.

Bills förslag på formel är: Survival Threshold: 0,7 x (cost to live one year) x (years left to live). Bill räknar med att pengarna investeras, finns många varianter på sådana här formler.

Din peak är ett datum inte en siffra

Det är lätt att nämna en summa som behövs för att gå i pension men det är högst personligt.

Bill argumenterar för att det handlar mindre om hur mycket du har på bankkontot VS din biologiska ålder för när du ska börja spendera ner ditt nästägg.

Att fortsätta bygga på ditt nästägg kommer nödvändigtvis inte ge dig större glädje av upplevelser eftersom det hänger ihop med din hälsa.

Hur den optimala utvecklingen för net-worth ser ut VS verkligheten enligt Bill:

Det optimala är att börja spendera ner ditt nästägg mellan 45-60 år istället för att vänta till pensionen. Din peak bör ligga runt det här intervallet för att teoretiskt kunna sluta med noll.

Även om du älskar ditt jobb del 2

Vissa personer vill inte sluta bygga nästägget, jag vill bara jobba!

Du kan fortsatt spendera pengar, ge arv nu, donera, testa att spendera pengar på nya saker för att hitta nya intressen.

Din Time-Bucket blir en Bellkurva

När pengar tas in i konversationen jämfört med förra kapitlet för Time-Bucket flyttas delar av upplevelserna från yngre år till medelålder.

Se bara till att inte flytta upplevelser för långt åt höger som måste göras när hörelsen är bra till exempel. Att gå på teater utan att höra skådespelarna är rätt kasst.

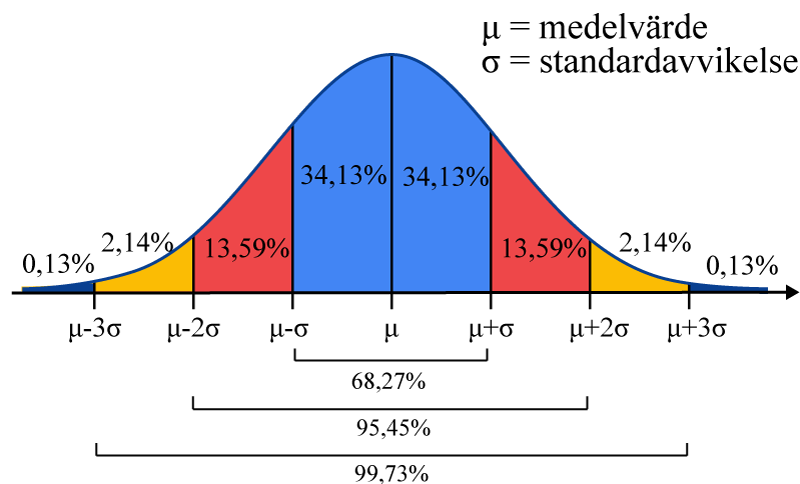

Såhär ser en Bellkurva (Normalfördelningskurva) ut:

Optimalt skulle majoriteten av upplevelser ligga i början av livet fast eftersom pengar oftast är begränsat som ung blir kurvan för upplevelser mer likt en Bellkurva med majoriteten av upplevelserna i mitten (ljusblåa på bilden).

Gör om din Time-Bucket regelbundet

Dina intressen förändras därför bör din Time-Bucket också göra det. Gör om den var femte-tionde år.

Speciellt gör om den när du närmar dig peak! Lätt att ha fokuserat på barn + jobb utan mycket tanke på vad som faktiskt ger dig glädje i livet.

Rekommendationer

- Räkna ut din årliga survival cost baserat på var du planerar att leva som pensionär (formeln)

- Ta alla tester för att få information om din biologiska ålder och dödlighet för att förstå din status och potentiella nedgång.

- Given din hälsa tänk ut när din njutning av aktiviteter börjar avta tydligt och hur dessa aktiviteter kommer påverkas av det.

9. Be Bold - Not Foolish

Rule no.9: Take your biggest risks when you have little to lose

Ta risk när du inte har något att förlora, asymmetrisk risk reward = uppsidan är väldigt stor i förhållande till det du kan förlora.

Ta fler risker när du är ung likt att maximera erfarenheter.

Vissa risker är mindre smarta att ta när du blir äldre (familj, hus och andra åtagande)

Vill du bli skådespelare i Hollywood? Är du i 20 års åldern så kör! säger Bill. Därefter blir det mer tveksamt ifall det är ett smart beslut.

Generella rådet:

Don’t wait. Do the bold thing now, rather than in retirement, because the go-go years are very short.

Att vänta till pension är ofta en blunder, gör det nu. Ifall du redan är pensionerad, gör det bästa av situationen och gör det nu.

För personer över 30:

Kapitlet fokuserar till stor del på personer som precis påbörjat vuxenlivet, 20-30 år ungefär.

För äldre personer som behöver vara modiga nog för att spendera ner sina hårt förvärvade pengar:

-Studera när din peak är (kapitel 8 Know Your Peak)

People are more afraid of running out of money than wasting their life, and that’s got to switch. Your biggest fear ought to be wasting your life and time, not Am I going to have x number of dollars when I’m 80?

Tre tips till riskaverta personer:

- Oavsett beslut är det vanligtvis bättre att ta tidigare i livet när du har bättre risk/reward

- Underskatta inte kostnaden av passivitet. Tänk på livet du skulle ha ifall du tar action

- -Det är skillnad på låg risk tolerans och gammal hederlig rädsla. Tänk igenom värsta scenariot följt samt risk näten som finns runt dig som familj, pension, statlig hjälp osv.

Rekommendationer

- Identifiera möjligheter som du inte tar med liten risk. Kom alltid ihåg att det är bättre att ta risker när du är yngre än äldre.

- Titta på rädslorna som håller dig tillbaka. Låt inte irationella rädslor komma i dig väg.

- Inse att vid varje tillfälle har du ett val. Valen du gör reflekterar dina prioriteringar så se till att göra valen medvetet.

Sammanfattning

An impossible task, a worthy goal.

Du kommer dö med X antal kr på kontot även om du räknar på din förväntade livslängd. Att dö med noll är en omöjlig uppgift men ett hedersamt mål att sträva mot.

By aiming to die with zero, you will forever change your autopilot focus from earning and saving and maximizing your wealth to living the best life you possibly can.

Hur boken påverkat mig

Jag läste ut boken 26 december förra året och den har påverkat mitt liv enormt sedan dess.

Boken stärkte min tro på att det var rätt att åka till Rennes, Frankrike på utbytesstudier vilket var en awesome upplevelse.

Boken fick att inse att jag sparat för mycket i mitt liv än sålänge. Jag spenderat stora delar av mina sparade pengar på en resa till London med min syster där vi såg Arsenal på Emirates Stadium, såg Big Ben, gick på musikal och besökte Harry Potter studio bland annat.

Därtill åkte jag ensam till New York i fem dagar för att upptäcka staden. Jag gick i Central Park, såg kända byggnader, besökte naturhistoriska museet, gick en guidad tur om maffians historia i staden med en härlig gubbe som heter Frank och besökte Broadway för att se Harry Potter: The Cursed Child (ja, jag gillar Harry Potter).

Därefter huvudanledningen för resan till USA…

Berkshire Hathaways årsstämma, företaget styrs av legendariska investerarna Warren Buffett och Charlie Munger. Vilken resa och vilka människor jag träffade!

Leonards tyska bekanta, expertguiden Daniel som berättade allt om Omaha och eventet. På vägen hem hjälpte jag två 80-åriga systrar från Nashville, Tennessee till flygplatsen i en Uber.

Vill du höra mer om äventyret i Omaha kan du kika in min youtube video om upplevelsen och kostnaden:

En livsförändrande bok för mig. Jag hoppas boken kan ge dig samma guidning.